Page 168 - 34-2

P. 168

Order Choices, Order Execution Quality and Trading Volume: Evidence from Reductions in the Call Auction

Interval

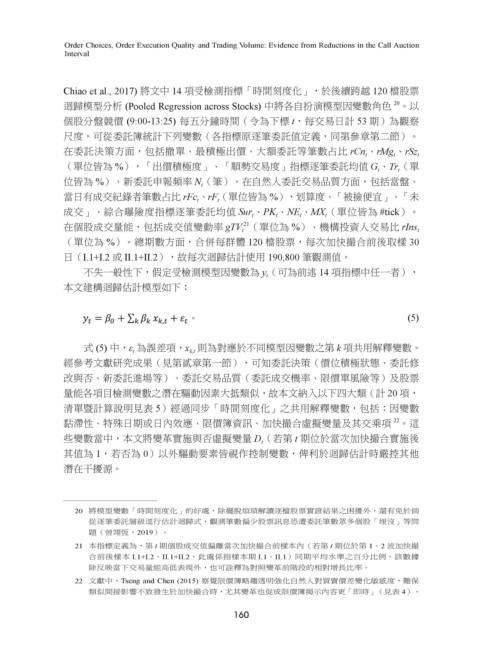

Chiao et al., 2017) 將文中 14 項受檢測指標「時間刻度化」,於後續跨越 120 檔股票

20

迴歸模型分析 (Pooled Regression across Stocks) 中將各自扮演模型因變數角色 。以

個股分盤競價 (9:00-13:25) 每五分鐘時間(令為下標 t,每交易日計 53 期)為觀察

尺度,可從委託簿統計下列變數(各指標原逐筆委託值定義,同第參章第二節)。

在委託決策方面,包括撤單、最積極出價、大額委託等筆數占比 rCn 、rMg 、rSz t

t

t

(單位皆為 %),「出價積極度」、「順勢交易度」指標逐筆委託均值 G 、Tr (單

t

t

位皆為 %)、新委託申報頻率 N (筆)。在自然人委託交易品質方面,包括當盤、

t

當日有成交紀錄者筆數占比 rFc 、rF(單位皆為 %),划算度、「被撿便宜」、「未

t

t

成交」、綜合曝險度指標逐筆委託均值 Sur 、PK 、NE 、MX (單位皆為 #tick)。

t

t

t

t

在個股成交量能,包括成交值變動率 gTV (單位為 %)、機構投資人交易比 rIns t

21

t

(單位為 %)。總期數方面,合併每群體 120 檔股票,每次加快撮合前後取樣 30

日(I.1+I.2 或 II.1+II.2),故每次迴歸估計使用 190,800 筆觀測值。

不失一般性下,假定受檢測模型因變數為 y(可為前述 14 項指標中任一者),

t

本文建構迴歸估計模型如下:

+ ∑ 。 (5)

式 (5) 中,ε 為誤差項,x 則為對應於不同模型因變數之第 k 項共用解釋變數。

t

k,t

經參考文獻研究成果(見第貳章第一節),可知委託決策(價位積極狀態、委託修

改與否、新委託進場等)、委託交易品質(委託成交機率、限價單風險等)及股票

量能各項目檢測變數之潛在驅動因素大抵類似,故本文納入以下四大類(計 20 項,

清單暨計算說明見表 5)經過同步「時間刻度化」之共用解釋變數,包括:因變數

22

黏滯性、特殊日期或日內效應、限價簿資訊、加快撮合虛擬變量及其交乘項 。這

些變數當中,本文將變革實施與否虛擬變量 D (若第 t 期位於當次加快撮合實施後

t

其值為 1,若否為 0)以外驅動要素皆視作控制變數,俾利於迴歸估計時嚴控其他

潛在干擾源。

20 將模型變數「時間刻度化」的好處,除擺脫煩瑣解讀逐檔股票實證結果之困擾外,還有免於倘

從逐筆委託層級逕行估計迴歸式,觀測筆數偏少股票訊息恐遭委託筆數眾多個股「埋沒」等問

題(曾翊恆,2019)。

21 本指標定義為,第 t 期個股成交值偏離當次加快撮合前樣本內(若第 t 期位於第 1、2 波加快撮

合前後樣本 I.1+I.2、II.1+II.2,此處係指樣本期 I.1、II.1)同期平均水準之百分比例,該數據

除反映當下交易量能高低表現外,也可詮釋為對照變革前階段的相對增長比率。

22 文獻中,Tseng and Chen (2015) 察覺限價簿略趨透明強化自然人對買賣價差變化敏感度,難保

類似間接影響不致發生於加快撮合時,尤其變革也促成限價簿揭示內容更「即時」(見表 4)。

160